Kosten im Pensionssystem explodieren, staatliche Zuschüsse steigen

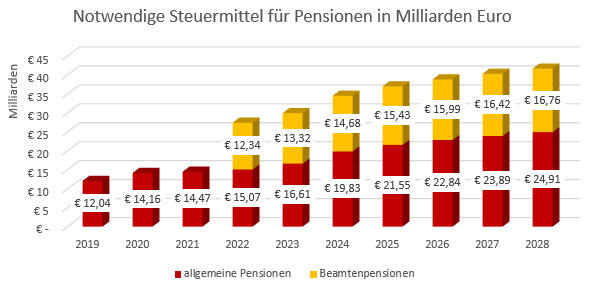

Das aktuelle Gutachten vom November 2023 der Alterssicherungskommission weist einen alarmierenden Anstieg der staatlichen Zuschüsse in das heimische Pensionssystem aus. Bis 2028 dürfte demnach der jährliche Aufwand an Steuergeldern gegenüber 2022 um 52 Prozent bzw. 14,3 Milliarden Euro auf insgesamt 41,7 Milliarden steigen. Verantwortlich für diesen Zuwachs ist hauptsächlich die Pensionierungswelle der „Babyboomer-Generation“, also Rentenantritte von besonders geburtenstarken Jahrgängen der rund um 1960 geborenen Personen. Eine letztendlich hausgemachte Dynamik bei der Kostenexplosion ist auf die großzügigen Pensionserhöhungen der letzten Jahre und auch die aktuelle Inflationsentwicklung zurückzuführen. Weil im Vergleich mit anderen OECD-Staaten die Kosten des österreichischen Pensionssystems bereits 2022 am vierthöchsten waren, mahnen viele internationale Experten einmal mehr dringend notwendige Reformen ein.

OECD empfiehlt Maßnahmen zur Anhebung des faktischen Pensionsantrittsalters

Bei Männern ist im Jahr 2022 im Durchschnitt über alle OECD Staaten das gesetzliche Pensionsantrittsalter mit 64,4 Jahren exakt mit dem faktischen (tatsächlichen) Rentenantritt zusammengefallen. In Österreich dagegen gehen Männer mit einem durchschnittlichen Alter von 61,6 deutlich vor dem normierten Zeitpunkt 65 in Pension. Nur in Frankreich (60,7 vs. 64,8) und Belgien ist die Schere größer.

Österreichische Frauen sind in diesem Ranking oberflächlich betrachtet mit einer Erwerbstätigkeit von 0,9 Jahren über das gesetzliche Pensionsantrittsalter hinaus sogar eine positive Erscheinung, allerdings lag die gesetzliche Rentenschwelle bis Ende 2023 nur bei 60 Jahren auf einem international betrachtet absoluten Tiefwert. Dass ab heuer das gesetzliche Pensionsantrittsalter für Frauen mit 60,5 sukzessive bis 2032 auf 65 angehoben wird, sehen die meisten internationalen Experten wie auch jene der OECD als zu wenig ambitioniert an. Es werden Anreize und Maßnahmen zur Beschäftigungsfähigkeit älterer Arbeitskräfte gefordert. Diesbezüglich könnte man sich am schwedischen Modell ein Beispiel nehmen, hier lag 2022 das Verhältnis faktisches zu gesetzlichem Pensionsantrittsalter bei Männern bei 65,5 zu 65,0 und bei Frauen bei 64,5 zu 65.

Außertourliche Pensionserhöhungen neben der Inflation als langfristiger Kostentreiber

Dass der Staat aus Steuermitteln neben den Beiträgen von Erwerbstätigen bzw. Arbeitgebern einen Teil der Pensionsausgaben deckt, war schon mit Beginn der Finanzierungskonstruktion über das „Umlageverfahren“ so geplant. Die stetig steigende Lebenserwartung führt nun allerdings zu immer mehr Pensionsempfängern, welche noch zusätzlich in den letzten Jahren, überwiegend aus politischem Kalkül, teils deutlich über der Inflationsrate mit Rentenerhöhungen bedient wurden. Trotz steigender Erwerbstätigkeit in Österreich und damit verbundener höherer Beitragseinnahmen können diese gestiegenen Kosten nur durch massiv mehr Steuermittel gedeckt werden. Im Vergleich zur heimischen Wirtschaftsleistung werden die staatlichen Zuschüsse gegenüber 2022 mit 6,13 Prozent auf 7,08 Prozent im Jahr 2028 ansteigen. Das bedeutet prozentuell nicht nur weniger Kapital für wichtige Zukunftsthemen wie Energiewende, Bildung oder Pflege, sondern sogar, dass bei anderen staatlichen Ausgaben gespart werden muss.

|

Quelle: Bericht Alterskommission aus 11/2023, eigene Berechnungen. Bis 2021 keine Angaben zu den Aufwendungen für Beamtenpensionen.

Wann kommt die nächste Pensionsreform?

Trotz der alarmierenden Zahlen und der fachlich fundierten Kritik internationaler Experten am heimischen Pensionssystem, scheinen weiter politische Motive einer dringend notwendigen Reform im Weg zu stehen. Aus der Anzahl von 24.465 geführten Sozialgerichtsverfahren (1. Instanz) wegen abgewiesener Leistungsansuchen im Jahr 2022 gegen die Pensionsversicherungsanstalt könnte man schließen, dass über diese Schiene der einfachere Weg zur Einsparung von staatlichen Kosten beschritten wird. Letztendlich werden derartige individuelle Schikanen für Menschen mit beispielsweise krankheitsbedingten vorzeitigen Pensionsanträgen oder jenen, die potenziell in die Schwerarbeitsregelung fallen, bei weitem nicht reichen, um dem demografischen Wandel die Stirn zu bieten. Diskussionen über ein höheres Pensionsantrittsalter, höhere Abschläge bei vorzeitigen Rentenantritten oder generell geringe Leistungen müssen leider auch in unserem Land dringlicher denn je geführt werden. In nicht weniger als 23 OECD-Staaten wird bereits reagiert und das Pensionsantrittsalter angehoben. Bei männlichen Berufseinsteigern wird es dann durchschnittlich bei 66,3 bei weiblichen bei 65,8 Jahren liegen.

Tipp – Rechtzeitig vorsorgen

Selbst wenn die alarmierenden Zahlen zur Finanzierung des Pensionssystems die heimischen Verantwortungsträger noch nicht aufrüttelt. Es wird über kurz oder lang nicht ohne Reformen im Rentensystem gehen. Verlassen Sie sich nicht zu stark auf den Staat bzw. die Politik und nehmen Sie Ihre Altersvorsorgeplanung lieber selbst in die Hand.

(Datenquelle: OECD-Bericht, Alterssicherungskommission, eigene Berechnungen)

|