Sind die klassischen Sparformen passé?

Es sind keine leichten Zeiten für Sparer, vor allem, wenn man näher hinsieht. Die klassischen Sparformen, wie Sparbuch, Bausparen oder die Lebensversicherung bringen kaum noch Zinsen, bei den Alternativen, wie Wertpapierdepot oder Fondspolizzen fressen häufig hohe Kosten den Großteil der Marktrendite.

1. Kein Realgewinn mit Klassikern

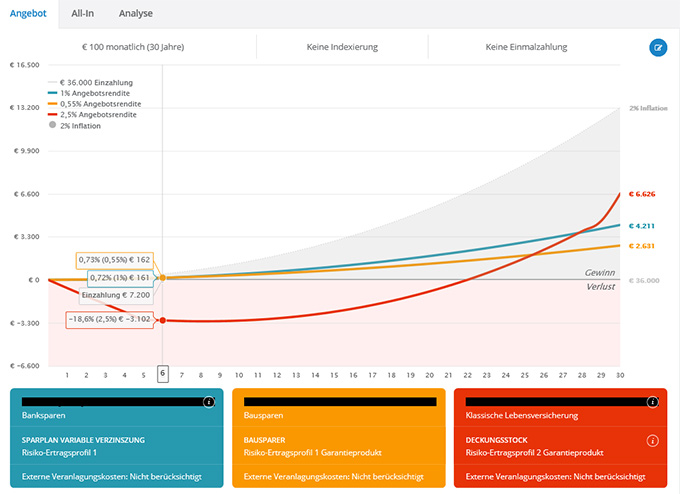

Mit Klassikern lassen sich aktuell nur mehr nominelle, aber keine Realgewinne erzielen, wie folgende Grafik anschaulich zeigt:

Quelle: derrechner.at. Erklärung der Grafik: Das ist eine Gewinn-Verlustrechnung mit 100 € monatlicher Sparleistung über 30 Jahre. Der rote Bereich ist die Verlustzone (verursacht durch Kosten & Steuer), der graue Bereich die nominelle Gewinnzone, der weiße Bereich darüber die Realgewinnzone bei Annahme von 2% Inflation. Zinsannahmen siehe Legende links oben in Grafik.

Eine Sparbuchverzinsung von 1% reduziert sich durch die KEST auf 0,75% Nettorendite, Bausparer bringen langfristig trotz Förderung nur rund 0,5% netto und bei klassischen Lebensversicherungen bleiben netto auch meist nur rund 1,1%, wie hier in diesem konkreten Produkt. Es müsste jedoch eine Nettorendite in Höhe der Inflation erreicht werden um keinen Realverlust zu erleiden.

Sollte auch der Verlauf der Veranlagung relevant sein (Stichwort Flexibilität), zeigt die Grafik anschaulich, dass die klassische Versicherung zwar die höchste Ablaufleistung prognostiziert, man aber dafür ganze 22 Jahre in der Verlustzone verbringt.

2. Alternativen genau hinterfragen

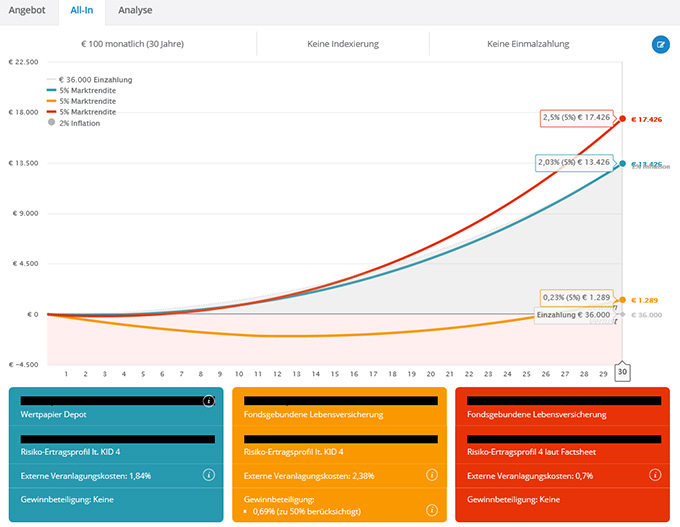

Greift man zu Alternativen, wie Wertpapierdepot oder Fondspolizzen ist die richtige Produkt-Anlagekombination entscheidend, denn häufig fressen hohe Kosten den Großteil des Gewinnes.

Quelle: derrechner.at. Erklärung der Grafik: Das ist eine Gewinn-Verlustrechnung mit 100 € monatlicher Sparleistung über 30 Jahre. Der rote Bereich ist die Verlustzone (verursacht durch Kosten & Steuer), der graue Bereich die nominelle Gewinnzone, der weiße Bereich darüber die Realgewinnzone bei Annahme von 2% Inflation. Zinsannahmen einheitlich mit 5% Marktrendite (siehe Legende links oben in Grafik).

Wie entscheidend es für Berater und Konsumenten ist genau hinzusehen, zeigt diese Grafik ganz klar. Wenn alle Kosten und Steuern berechnet werden, bleibt von der angenommenen Marktrendite von 5% (Aktien und Anleihen je 50%) im besten Fall 2,5% netto, im schlechtesten Fall nur 0,23%. Trotz sehr günstiger Depotkonditionen schafft das Wertpapierdepot in blau auch nur 1,91% netto.

Da in den Angeboten nicht alle Kosten berücksichtigt werden, errechnen sich bei 5% Angebotsrendite wesentlich höhere Nettorenditen. Sie sehen, wie wichtig es ist, einmal öfter nachzufragen – und nachzurechnen.

Gerne stehen wir Ihnen zur Verfügung, wenn es um einen genauen Blick auf Ihre bestehenden Sparformen geht oder darum, wie Sie zukünftig Kapital ansparen können.

|