|

2023 mit neuen Höchstständen an den Aktienmärkten

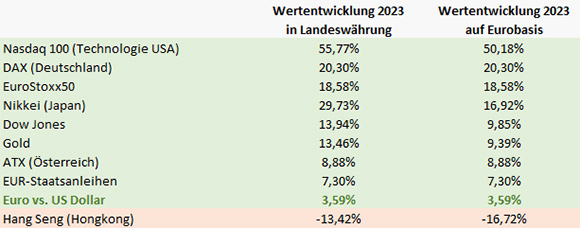

Trotz global hoher Inflationsraten, stark gestiegener Zinsen und generell wirtschaftlich sehr herausfordernder Rahmenbedingungen ist das Anlagejahr 2023 sehr gut gelaufen. Die nach ihrem Börsenwert größten Aktien aus der Eurozone (Index EuroStoxx 50) kletterten 2023 mit einem Gesamtjahresplus von 18,58 Prozent wie der deutsche Aktienindex DAX (+ 20,30 Prozent) auf ein neues Allzeithoch. Nach herben Kursverlusten im Vorjahr stiegen US-Technologieaktien, aber mit dem Dow Jones auch das Börsenbarometer für Unternehmen aus der „klassischen Industrie“ ebenfalls auf neue Rekordwerte. In Erwartung von globalen Leitzinssenkungen im heurigen Jahr konnten sich Investoren im Anlagesegment nach den historischen Kursrückgängen von 2022 auch wieder über namhafte Renditen erfreuen. Obgleich geopolitischer Spannungen und wirtschaftlicher Herausforderungen scheinen die Chancen für eine positive Kapitalmarktentwicklung auch im Jahr 2024 gegeben.

Aktien: Technologiesektor wieder von Flop zu Top

Nachdem US-Technologieaktien 2022 mit einem Minus von 29,91 Prozent in der Rangliste ganz hinten lagen, erfolgte im Vorjahr ein beeindruckendes Comeback mit einem Kursplus von 50,18 Prozent. Zum einen konnten Techgiganten wie Apple, Microsoft oder Google weitere Hoffnung auf dynamisch steigende Unternehmensgewinne bestärken, zum anderen sollten sich die Finanzierungsmodalitäten für Expansionen von klassischen Wachstumsunternehmen heuer wieder verbessern. Nachdem der Euro gegenüber den meisten Haupthandelswährungen im Vorjahr zugelegt hat, fallen bei ausländischen Investments die Kursgewinne für Anleger aus dem Euroraum geringer aus. Die Dollarabwertung vermindert beispielsweise den Ertrag aus einer Investition in den Dow Jones Index gegenüber einem US-Anleger um 4,09 Prozent. Der massive Kurseinbruch des japanischen Yen schlägt sich sogar mit 12,81 Prozent negativ zu Buche, trotzdem wäre einem österreichischen Anleger unter dem Strich fast doppelt so viel Ertrag wie an der Wiener Börse (Index ATX) geblieben. Weiterhin sehr schwach, nicht zuletzt aufgrund geringerer Wachstumsperspektiven der Volksrepublik, präsentierte sich der chinesische Aktienmarkt. Hier mussten Anleger im Vorjahr sogar ein dickes Minus verdauen.

|

Anleihen: Rückläufige langfristige Zinsen führten zu Kursgewinnen

Wenngleich die vom Markt erwarteten Zinssenkungen in den USA, Europa und anderen westlichen Industrienationen wohl noch einige Monate auf sich warten lassen werden, sind die langfristigen Zinsen quer über den Globus bereits im Vorjahr namhaft gesunken. In den USA beispielsweise lag die Anlegerrendite für eine 10-jährige Staatsanleihe noch im Oktober 2023 bei 5 Prozent, Ende Dezember nur noch bei 3,8 Prozent. In Deutschland sank der Preis für 10-jährige Staatsschulden im gleichen Zeitraum von 3 auf 1,9 Prozent. Rückläufige langfristige Zinsen bedeuten Kursgewinne für festverzinsliche Kapitalanlagen, welche bei europäischen Staatsanleihen im Vorjahr mit durchschnittlich 7,30 Prozent sehr üppig ausgefallen sind. Weil niedrigere Zinsen auch potenzielle Zahlungsausfälle bei Unternehmensanleihen verringern, waren die Kursgewinne in diesem Teilsegment sogar noch größer. Nachdem die Zinssenkungsphantasien durch die Notenbanken in den Anleihekursen bereits weitestgehend eingepreist sind, dürften die entsprechenden Anlageerträge im festverzinsten Bereich heuer nicht mehr ganz so hoch ausfallen.

Vermögensverwaltende Fonds mit guten Ergebnissen

Wer sich nicht selbst mit den Fragen nach der optimalen Gewichtung von Aktien, Anleihen, Rohstoffinvestments oder nach den richtigen Einstiegszeitpunkten in diese Anlageklassen auseinandersetzen möchte, kann die Qual der Wahl an einen sogenannten vermögensverwaltenden Fonds übertragen. Ein Finanzberater hat Zugang zu den besten und größten Vermögensverwaltern der Welt, diese konnten im Vorjahr sehr gute Ergebnisse für ihre Anleger erwirtschaften. Das nun wieder deutlich höhere Zinsniveau gegenüber den Jahren vor 2022 sorgt jedenfalls dafür, dass die Rahmenbedingungen für vermögensverwaltende Fonds wieder deutlich bessere Gesamtertragsperspektiven bieten können.

Tipp – Breite Streuung, Fokus auf Qualität und Langfristigkeit legen

Wer langfristig Erträge über dem Inflationsniveau erwirtschaften möchte, wird über höherwertige Kapitalanlagen mit zumindest einem kleinen Anteil an Aktien nicht umhinkommen. Die bereits lange tickende Zeitbombe der extrem niedrigen Zinsen ist geplatzt und bringt zukünftig wieder deutlich höhere Substanzerträge aus Anleihen. Achten Sie auf ein gesundes Verhältnis zwischen Chancen und Risiken am Anlagemarkt. Streuen Sie Ihre Investments möglichst breit und setzen Sie auf Qualität. Damit können Sie natürlich kurzfristige Kursverluste nicht ausschließen, dürfen aber langfristig mit adäquaten Erträgen über dem Inflationsniveau rechnen.

Wir stehen Ihnen sehr gerne für eine professionelle Beratung zur Verfügung und erstellen mit Ihnen gemeinsam ein punkto Chancen und Risiken optimiertes Anlagekonzept.

(Datenquelle: Datenquelle: Börse Frankfurt, JP Morgan Asset Management, eigene Berechnungen)

|